Article de presse

Baromètre QIMA 2024 Q3

BAROMÈTRE T3 2024 : À mi-chemin en 2024, l'approvisionnement mondial suit une tendance "en dents de scie".

Depuis le début de l'année, les volumes d'achats mondiaux ont tendance à augmenter, reflétant l'optimisme accru des consommateurs dans certaines parties de l'Occident et les efforts pour reconstituer les stocks après une année 2023 en demi-teinte. Parallèlement, du côté de l'offre, de nombreux centres de production en Asie connaissent un effet de "balancier", certains marchés d'approvisionnement, tels que le Vietnam, le Bangladesh et l'Inde, se redressant après une année 2023 morose, tandis que certains des principaux marchés de l'année dernière affichent un ralentissement.

La Chine fait figure d'exception à cette tendance "en dents de scie", en s'appuyant avec succès sur la reprise de l'année dernière - mais même le géant de l'industrie manufacturière n'est pas à l'abri de l'incertitude liée aux événements géopolitiques, tels que la guerre en cours en Ukraine et les prochaines élections présidentielles aux États-Unis.

Ce rapport de baromètre, qui s'appuie sur les nombreuses données de QIMA sur les inspections de produits et les audits d'usines, se penche sur les tendances qui ont façonné le paysage de la chaîne d'approvisionnement tout au long du premier semestre 2024.

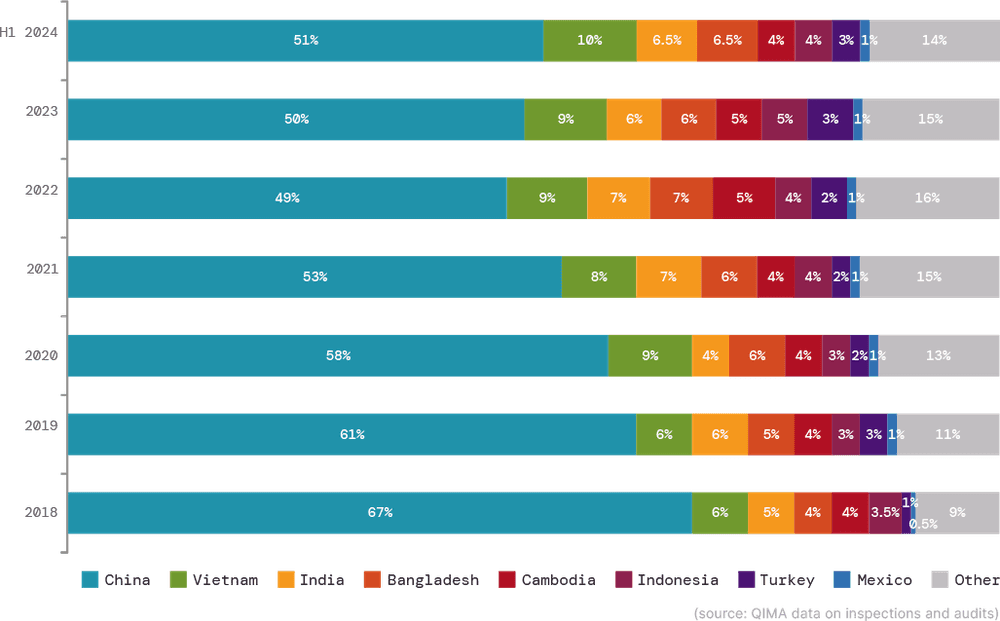

L'industrie manufacturière chinoise reste la pierre angulaire des chaînes d'approvisionnement mondiales

Après avoir démarré l'année 2024 en fanfare, le sourcing en Chine a maintenu son élan tout au long du deuxième trimestre, la demande pour "l'usine du monde" étant élevée aussi bien en Occident que dans les marchés émergents.

Les données du QIMA sur la demande d'inspection et d'audit parmi les entreprises européennes soulignent l'importance de la Chine dans leurs chaînes d'approvisionnement. Les inspections et les audits commandés par les entreprises allemandes ont augmenté de +27% en glissement annuel au cours du deuxième trimestre de l'année 24. Parallèlement, juste en dehors de l'UE, le Royaume-Uni a également montré une forte demande d'approvisionnement en Chine avec une croissance de +32% en glissement annuel pour les inspections et les audits.

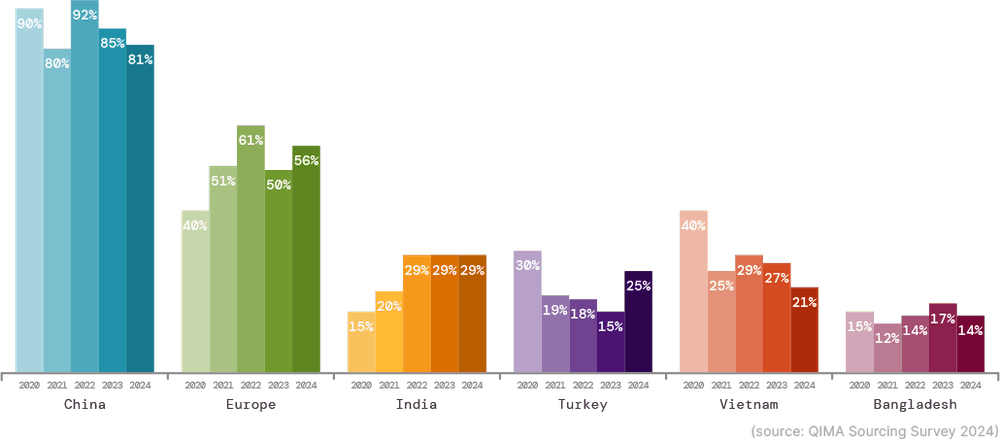

Pendant ce temps, les acheteurs basés aux États-Unis ont montré une approche plus mesurée à l'égard du sourcing en Chine dans le cadre des efforts en cours pour "dérisquer" les chaînes d'approvisionnement en faveur de la "délocalisation amicale". Néanmoins, la demande d'inspections et d'audits en Chine de la part des marques et des détaillants américains a augmenté de +13% en glissement annuel au T2 2024. Cette croissance concerne diverses catégories de biens de consommation, notamment l'habillement, les jouets, les articles ménagers et l'électronique. Bien que ces chiffres puissent en partie représenter un effet de "normalisation", le sentiment des consommateurs s'améliorant après une année 2023 morose, ils soulignent l'importance de la Chine en tant que partenaire pour les chaînes d'approvisionnement occidentales. La hausse de la part relative de la Chine dans les portefeuilles de fournisseurs des marques européennes et américaines par rapport à 2023 en est une autre preuve.

Le commerce de la Chine avec les économies émergentes continue de croître à pas de géant : Les données du QIMA montrent une augmentation constante de la demande d'inspections et d'audits en Chine de la part de clients d'Amérique latine et du Sud, ainsi que d'autres pays d'Asie. Les entreprises mexicaines en particulier sont impatientes de faire des affaires avec des fournisseurs chinois, à la fois dans le contexte de la délocalisation aux États-Unis et pour approvisionner le marché de consommation mexicain en plein essor.

Fig. C1. Principaux marchés d'approvisionnement des États-Unis et de l'UE en termes de part relative

Mexique : Plus qu'un simple atelier de fabrication pour les délocalisations américaines

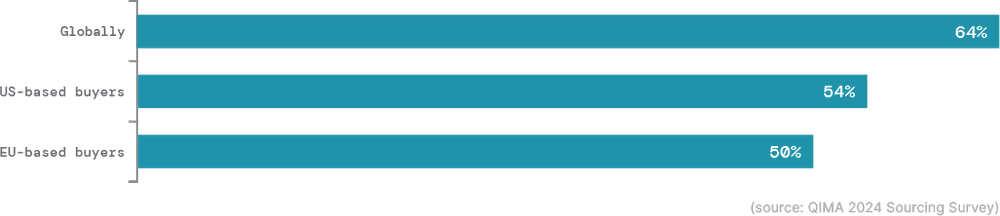

Si le Mexique fait la une des journaux en tant que partenaire fournisseur prometteur pour les marques américaines désireuses d'acheter plus près de chez elles, sa croissance en tant que marché de consommation ne doit pas être négligée.

Les données du QIMA sur les inspections et les audits montrent que les achats à l'étranger du Mexique sont en plein essor jusqu'à présent en 2024, la Chine étant le principal partenaire fournisseur (+69% en glissement annuel dans la demande d'inspection et d'audit en S1 '24), et le commerce avec le Vietnam et le Cambodge se développant également. Si les initiatives américaines de délocalisation contribuent sans aucun doute à cette tendance, une part importante des volumes d'achat du Mexique est probablement destinée à son propre marché intérieur - d'autant plus qu'il semble que la délocalisation américaine au Mexique ne se développe peut-être pas aussi rapidement que prévu.

En effet, malgré le grand intérêt pour le nearshoring affiché par les entreprises américaines dans l'enquête sur le sourcing 2024 de QIMA, les données sur les volumes d'approvisionnement réels montrent une demande atone d'inspections et d'audits au Mexique de la part des acheteurs basés aux États-Unis au premier semestre 2024. Les contraintes du réseau énergétique mexicain et les niveaux élevés de bureaucratie sont couramment cités parmi les facteurs qui ralentissent actuellement la croissance des projets de nearshoring.

Fig. M1. Acheteurs prévoyant d'utiliser le nearshoring et le reshoring dans le cadre de leur stratégie de chaîne d'approvisionnement en 2024

Les efforts de délocalisation de l'Europe dépassent ceux des États-Unis, la Turquie étant un partenaire fournisseur clé

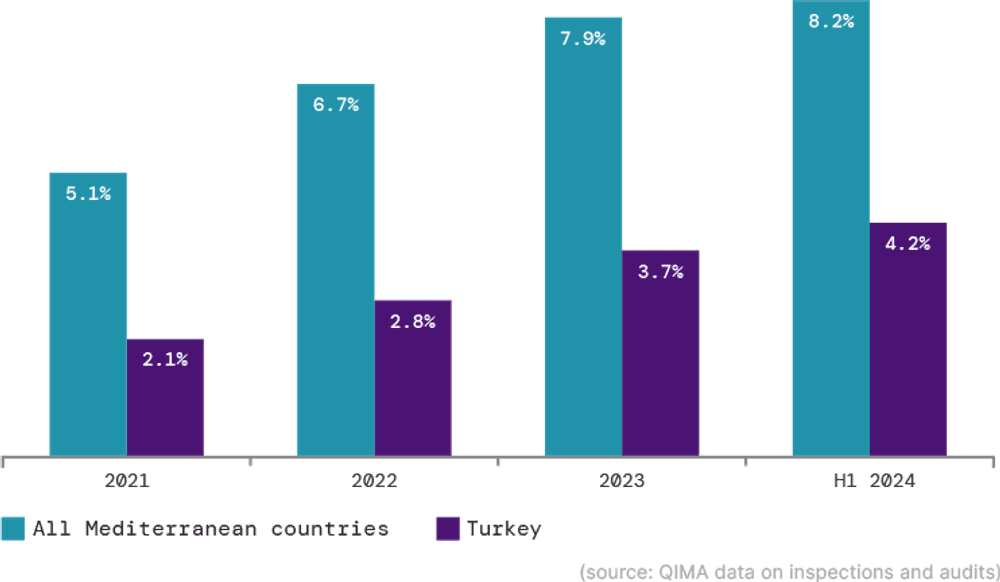

Alors que le nearshoring américain se heurte à quelques obstacles, les efforts de l'Europe pour raccourcir les chaînes d'approvisionnement ont été plus fructueux, selon les données de QIMA. Au cours des deux dernières années, la demande d'inspections et d'audits de la part des acheteurs européens a connu une trajectoire ascendante constante en Turquie (+27% en glissement annuel au T2 '24), qu'un quart des entreprises basées dans l'UE ont identifié comme l'un de leurs trois principaux partenaires de sourcing dans l'enquête de sourcing 2024 de QIMA.

En outre, la demande d'inspections et d'audits a également augmenté en Égypte, en Tunisie, au Maroc et sur d'autres marchés de fournisseurs autour de la Méditerranée, qui représente désormais plus de 8 % des achats des acheteurs européens dans le monde. La diversité des centres de fournisseurs dans la région et l'utilisation efficace de liens commerciaux bien établis peuvent expliquer le fait que les marques et les détaillants européens ont été plus actifs dans l'exécution de leurs stratégies de nearshoring que leurs homologues américains.

Fig. T1. Pays et régions désignés par les entreprises basées dans l'UE comme étant les trois principaux partenaires d'approvisionnement

Fig. T2. Part relative des pays méditerranéens et de la Turquie dans le portefeuille d'approvisionnement des acheteurs basés dans l'UE

Alors que les réglementations ESG se renforcent, le travail des enfants et les problèmes de sécurité des travailleurs restent omniprésents dans les chaînes d'approvisionnement mondiales.

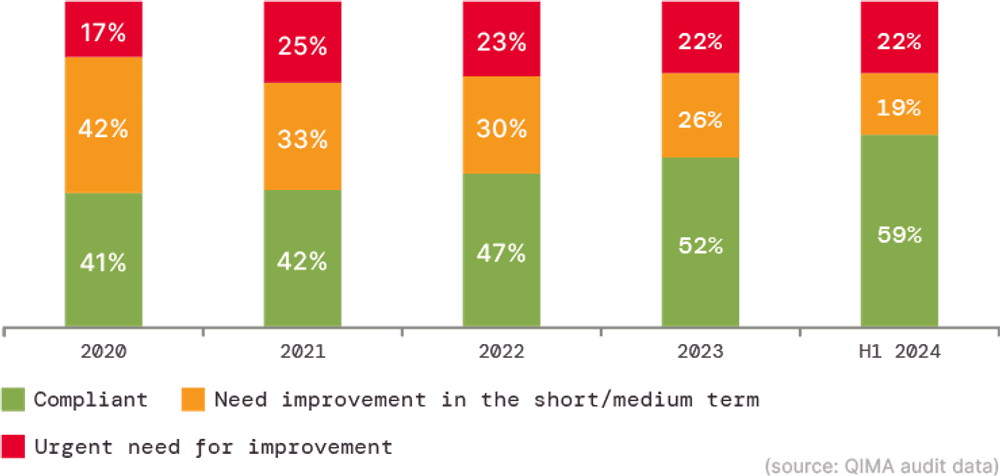

L'adoption définitive de la directive européenne sur le devoir de diligence des entreprises en matière de développement durable en mai a encore renforcé les normes de conformité éthique dans les chaînes d'approvisionnement mondiales. Les données de QIMA sur les audits d'usines, quant à elles, suggèrent que des années de progrès progressifs dans ce domaine pourraient enfin porter leurs fruits en Chine. Parmi les usines inspectées en Chine par les audits éthiques de QIMA au premier semestre 2024, 59 % ont reçu un classement "vert" pour la conformité - un record depuis cinq ans. Notamment, le pourcentage d'installations "rouges" (non-conformité critique) est resté stable sur plusieurs années, ce qui suggère que, malgré les progrès réalisés, une certaine proportion d'usines a tendance à résister à l'amélioration, tandis que le reste met en œuvre avec succès des plans d'action correctifs, en travaillant à une conformité totale. Les audits d'usine jouent probablement un rôle important à cet égard, les données de QIMA sur les volumes d'audit montrant une augmentation de +62% de la demande d'audits éthiques parmi les entreprises chinoises au premier semestre 2024.

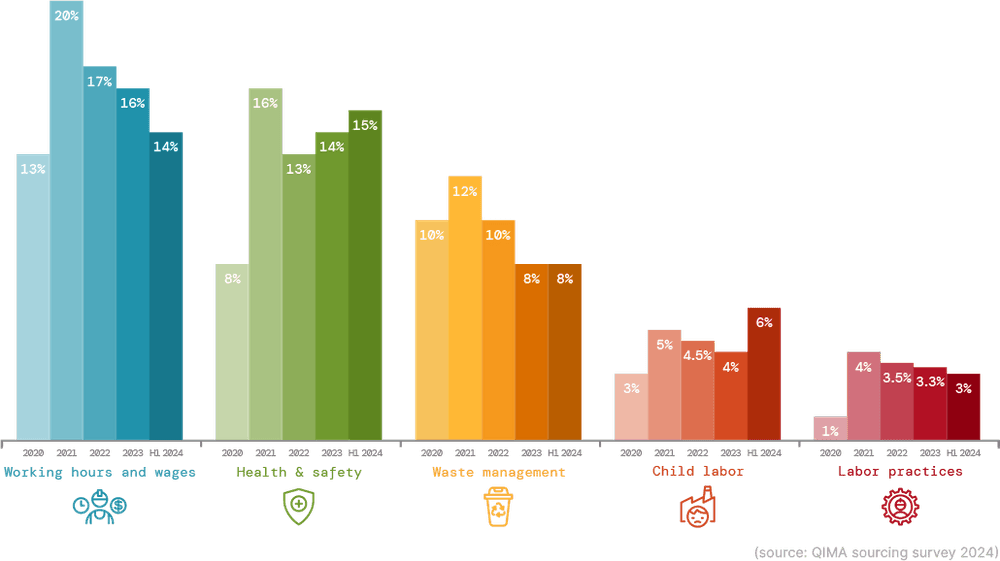

Malgré ces développements encourageants, il n'y a pas lieu de se reposer sur ses lauriers. Une analyse plus large des résultats d'audit de QIMA montre que la fréquence des violations liées au travail des enfants et des jeunes a augmenté au niveau mondial au cours des dernières années, avec des non-conformités critiques dans cette catégorie découvertes dans 6% des audits éthiques menés par QIMA au S1 2024. La sécurité des travailleurs reste également une préoccupation urgente : 15% des audits éthiques de QIMA ont identifié des violations critiques en matière de santé et de sécurité au premier semestre 2024, tandis que des audits structurels dédiés ont déterminé que plus de trois quarts des usines avaient besoin de mesures correctives pour des questions de sécurité structurelle, incendie ou électrique.

Ces résultats montrent clairement qu'en dépit des progrès notables en matière de respect de l'éthique, il est essentiel de rester vigilant et de prendre des mesures correctives en permanence pour relever les défis ESG persistants dans les chaînes d'approvisionnement mondiales.

Fig. E1. Évolution des classements de conformité éthique des usines en Chine, 2020-2024

Fig. E2. Pourcentage d'audits ayant permis de découvrir des violations critiques dans des catégories données (au niveau mondial)